质效双升 监管精准发力下行业加速重塑——保险业2025年盘点

新华财经北京12月31日电(高二山) 2025年,我国保险业在监管引领、政策赋能与行业转型三重驱动下,呈现 “规模稳增、结构优化、风险可控、服务升级” 的发展态势。前三季度,行业总资产突破40万亿元、保费收入达到5.2万亿元,人身险分红险成转型主力,财险非车险 “报行合一” 落地,险资权益投资政策持续优化,健康养老与绿色保险加速布局,强监管护航行业高质量发展。

行业整体收入稳健增长 利润端表现分化

根据金融监管总局披露的数据显示,2025年我国保险业总资产保持增长,收入持续增长。

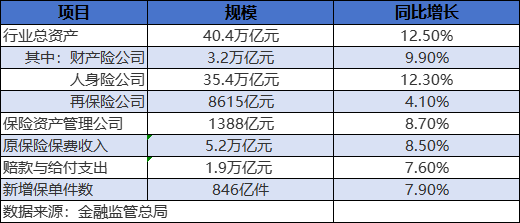

总资产方面,截至2025年三季度末,保险公司和保险资产管理公司总资产40.4万亿元,较年初增加4.5万亿元,增长12.5%。其中,财产险公司3.2万亿元,较年初增长9.9%;人身险公司35.4万亿元,较年初增长12.3%;再保险公司8615亿元,较年初增长4.1%;保险资产管理公司1388亿元,较年初增长8.7%。

2025年三季度末保险业规模与经营情况

收入和支出方面,2025年前三季度,保险公司原保险保费收入5.2万亿元,同比增长8.5%;赔款与给付支出1.9万亿元,同比增长7.6%;新增保单件数846亿件,同比增长7.9%。

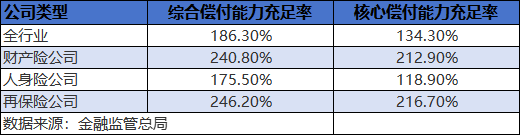

偿付能力方面,截至2025年三季度末,保险业综合偿付能力充足率为186.3%,核心偿付能力充足率为134.3%。其中,财产险公司、人身险公司、再保险公司的综合偿付能力充足率分别为240.8%、175.5%、246.2%;核心偿付能力充足率分别为212.9%、118.9%、216.7%。

2025年三季度末保险业偿付能力情况

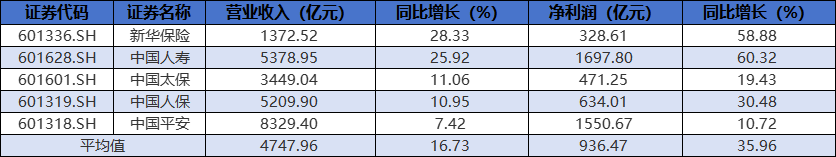

利润方面,截至2025年三季度末,A股5家上市险企合计实现净利润5618.81亿元,平均净利润为936.47亿元。其中,中国人寿实现净利润1697.8亿元,同比增长60.32%,利润总额和增速均排名第一;中国平安虽然以1550.67亿元的净利润排名第二,但利润增速只有10.72%。

政策组合拳精准发力 激活权益配置

2025年,保险行业政策围绕险资入市、财险规范、健康险升级、行业风控等核心领域密集推出组合拳,推动行业从规模扩张向质量提升转型。

1月,中央金融办等六部门联合印发《关于推动中长期资金入市工作的实施方案》。提出公募基金、国有商业保险公司、基本养老保险基金、年金基金等都要全面建立实施三年以上长周期考核,大幅降低国有商业保险公司当年度经营指标考核权重,细化明确全国社保基金五年以上长周期考核安排。

4月,国家金融监督管理总局印发《关于调整保险资金权益类资产监管比例有关事项的通知》,优化保险资金比例监管政策,加大对资本市场和实体经济的支持力度。主要内容包括:一是上调权益资产配置比例上限。简化档位标准,将部分档位偿付能力充足率对应的权益类资产比例上调5%,进一步拓宽权益投资空间,为实体经济提供更多股权性资本。二是提高投资创业投资基金的集中度比例。引导保险资金加大对国家战略性新兴产业股权投资力度,精准高效服务新质生产力。三是放宽税延养老比例监管要求。明确税延养老保险普通账户不再单独计算投资比例,助力第三支柱养老保险高质量发展。

7月,财政部正式印发《关于引导保险资金长期稳健投资进一步加强国有商业保险公司长周期考核的通知》,明确要求推动保险资金全面建立三年以上长周期考核机制,将关键绩效指标“净资产收益率”和“资本保值增值率”的考核方式,由此前的“当年度指标+三年周期指标”升级为“当年度指标+三年周期指标+五年周期指标”,标志着引导长期资金入市的关键制度安排落地。

12月,金融监管总局发布《关于调整保险公司相关业务风险因子的通知》,对保险公司相关业务风险因子进行下调。具体来看,保险公司持仓时间超过3年的沪深300指数成分股、中证红利低波动100指数成分股的风险因子从0.3下调至0.27,该持仓时间根据过去6年加权平均持仓时间确定;保险公司持仓时间超过两年的科创板上市普通股的风险因子从0.4下调至0.36,该持仓时间根据过去4年加权平均持仓时间确定;保险公司出口信用保险业务和中国出口信用保险公司海外投资保险业务的保费风险因子从0.467下调至0.42,准备金风险因子从0.605下调至0.545。

一系列政策持续为险资权益投资松绑,旨在强化险企长期考核与风险适配,为资本市场注入 “耐心资本”。

总体来看,2025年保险业在复杂环境中实现增长,同时内部分化加剧,“强者恒强”的格局愈发明显。行业的核心动能正从过去的“规模驱动”和“利差驱动”,转向 “价值驱动” 和 “管理驱动” 。展望未来,分红险有望持续主导人身险市场,负债端如何平衡储蓄型产品热销与保障型业务发展,让行业回归保障本源?同时在低利率环境下,投资端如何通过资产配置实现长期、稳健的收益?成为保险行业整体面临的问题。

编辑:幸骊莎

声明:新华财经(中国金融信息网)为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。如有问题,请联系客服:400-6123115

去新华财经APP看全文