【新华财经调查】黄金税收新政重塑市场格局 终端涨价预期升温

新华财经北京11月5日电(记者王小璐)金条缺货停售、首饰金价格大涨、银行暂停积存金业务、黄金板块多只个股大跌……近三个交易日,由黄金税收新政引发了一系列连锁反应,市场情绪不断发酵,产业链上下游面临不同程度的调整。

2025年11月1日,财政部、国家税务总局联合发布《关于黄金有关税收政策的公告》,标志着黄金税收政策迎来重大调整。新政核心在于严格区分黄金的投资性用途与非投资性用途,并实施差异化税收管理。

记者调查发现,新政实施后的首个交易日,资本市场反应迅速,港股及A股市场的黄金零售股与金矿股普遍遭遇大幅下跌。但随后记者在探访实物黄金投资市场时发现,即便金价高企,消费者购金热情不减。不过,市场参与者有一个共同的疑问是,“这个税我要承担吗?”

投资性用金:会员单位优势凸显 标准金条热销

公告明确,通过上海黄金交易所、上海期货交易所成交的“标准黄金”,场内交易本身免征增值税。一旦发生实物交割出库,将按用途进入不同税收路径。

新规执行后,标准投资金条仅限于上海黄金交易所规定的AU99.99、AU99.95、AU99.9和AU99.5四类牌号,以及50克、100克、1公斤、3公斤和12.5公斤五种规格。

其中,对于投资性用途,交易所对卖方实行增值税即征即退并免附加税费,向买方开具增值税专用发票。买方将标准黄金直接销售或加工为投资性黄金产品后销售时,须按现行规定缴纳增值税,但对外仅能开具普通发票,不得开具专票。

图为财政部、国家税务总局联合发布的《关于黄金有关税收政策的公告》

图为财政部、国家税务总局联合发布的《关于黄金有关税收政策的公告》

在新政框架下,投资性黄金市场的运作机制发生了根本性变化。中国黄金协会特聘专家戴剑锋对此进行了深入剖析:“会员单位向交易所购买投资金条时享受免税政策,但在向非会员单位销售时,只能开具6%的普通发票,这个成本由买方承担。”

戴剑锋举例解释:“假设金条本来1000元一克,开发票后就要变成1060元。如果你不是会员单位,这个6%的成本就是实实在在增加。”他进一步分析,“当非会员单位再次销售时,不仅要开6%的普通发票,还要对增值部分缴纳13%的增值税。比如从1060元卖到1260元,200元的增值部分还要交26元的税。”

这种税收设计促使市场自然形成了以会员单位为核心的闭环。戴剑锋指出:“会员单位买卖投资金条都是免税的,所以你需要卖出金条时,肯定会优先找会员单位,否则就要承担额外的税负。这样就形成了一个闭环。”

这一变化使得上海黄金交易所的会员单位优势骤然凸显。在政策发布后,多个品牌投资金条下架或涨价售卖。

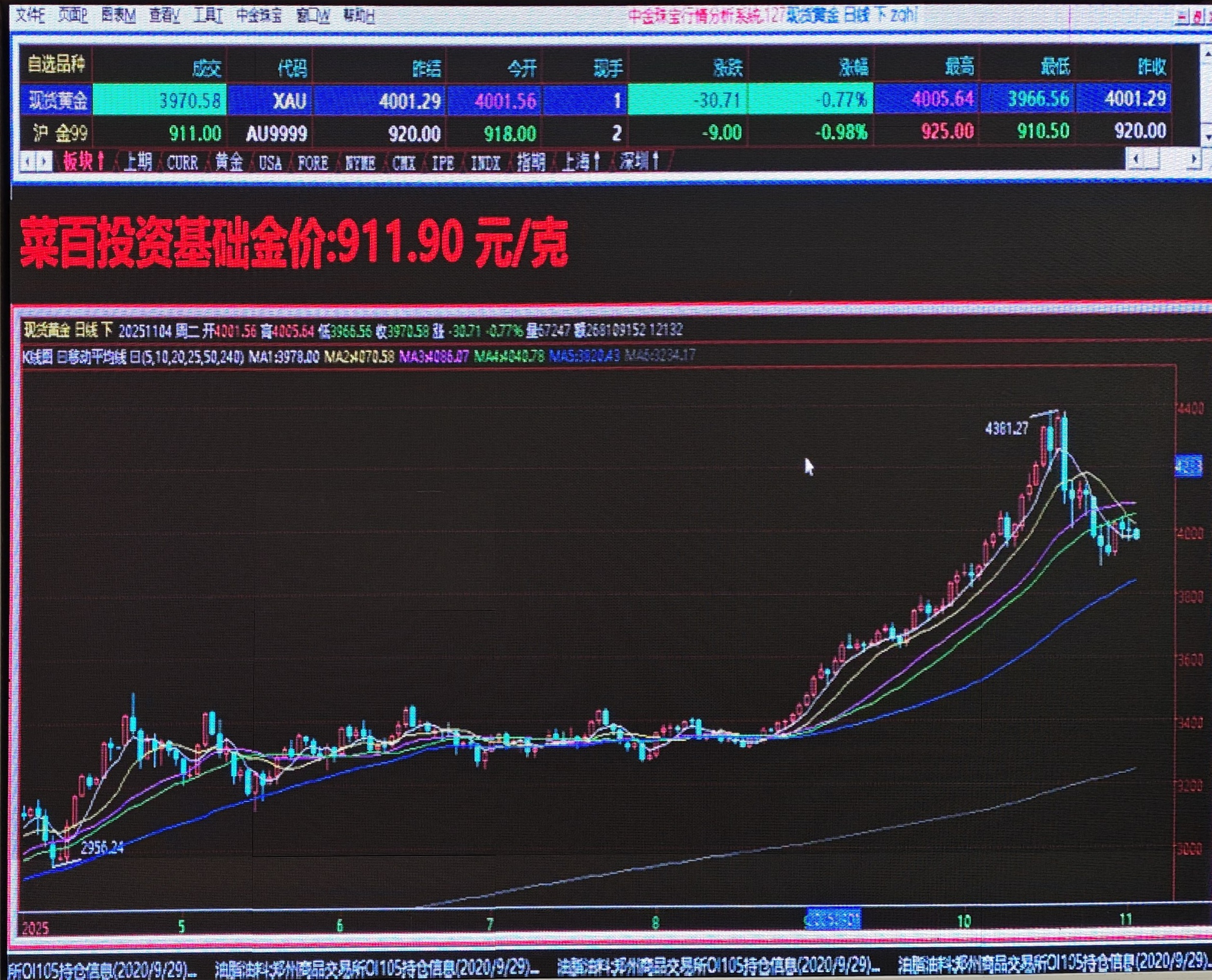

记者实地探访发现,4日下午,在北京菜百首饰总店四楼的投资金条柜台前,挤满了咨询和购买金条的消费者,背后大屏上的菜百投资基础金价在911元/克之上实时变动着。店员表示,从11月3日开始,来买投资金条的人明显增多,4日上午,50克的金条已被售空,而10克、1公斤和3公斤的金条也都悉数卖空。

图为记者拍摄的北京菜百首饰总店4日下午基础金价(实时变动)

图为记者拍摄的北京菜百首饰总店4日下午基础金价(实时变动)

“我们是交易所第一批会员单位,我们可以卖,这个税目前您买和卖没有变化,现在个人买没有任何影响。”该店员在回应消费者对投资金条是否收税的疑虑时表示,且暂未收到收税要求,目前菜百品牌投资金条、投资元宝售价按不同克重在基础金价上每克加12-18元不等的购买手续费,也就是加工费和仓储运输费。

此外,菜百的回收业务目前也未受影响,金条回收价在基础价上每克减3.8元,首饰是基础价减5元,预计有1%-2%的折损。

在前两日,商业银行的黄金业务曾出现短暂调整。工商银行发布公告,11月3日上午暂停了如意金积存业务的开户、提取实物等申请,但当天傍晚已恢复。建设银行也自11月3日起,暂停了易存金业务的实时买入、新增定投及实物金兑换等申请,恢复时间待后续公告。

非投资性用金:下游企业承压 终端涨价预期升温

在投资性用金渠道保持畅通的同时,非投资性用金领域正面临显著冲击。在政策发布后的首个交易日,A股黄金概念股整体走弱。其中潮宏基触及跌停,收盘下跌9.97%,华钰矿业、鹏欣资源、湖南黄金、晓程科技等均跟跌。港股黄金零售板块也大幅下挫,周大福盘中一度跌幅超过10%,老铺黄金和六福集团跌幅也超过7%。不过在经历了前两日的连续下挫后,11月5日黄金概念股整体迎来反弹,市场情绪有所缓和。

公告指出,对于非投资性用途交易所免征增值税并开具普通发票;买方为一般纳税人的,以普通发票上注明的金额和6%的扣除率计算进项税额,其后将黄金加工为非投资性黄金产品并对外销售的,按现行规定缴纳增值税,且可开具增值税专用发票。

西安交通大学客座教授景川告诉记者,此次政策出台恰逢黄金市场多空博弈加剧,国际金价在10月创下历史新高后,于当月最后两周显著调整,市场波动加大,部分投机资金可能因税负上升和金价波动而选择提前变现,导致短期抛压加剧。

图为4日下午在北京菜百首饰总店四楼的投资金条柜台前的场景

图为4日下午在北京菜百首饰总店四楼的投资金条柜台前的场景

景川表示,新政取消了部分黄金零售的增值税抵扣优惠政策,导致零售商采购成本上升,市场对成本增加部分进行交易定价,造成黄金股市下跌。例如,非投资用途的黄金珠宝零售公司进项税抵扣从13%减少到6%,可能使零售商黄金采购成本上升约7%,市场需要抹平这部分税收溢价。

对于前两日黄金矿业股下跌,齐盛期货贵金属高级分析师刘旭峰指出,从黄金矿业股股价表现来看,虽然有所下跌,但跌幅相比零售端较小。在他看来,黄金矿山企业上游开采成本本身并不受新政影响,但是下游需求前景不明朗,导致利润预期走低影响企业经营业绩。此外,金矿股的调整也一定程度上受到了整个黄金板块情绪波动的拖累。

在业内看来,这一成本压力最终可能传导至消费终端。在菜百一楼首饰金柜台,店员告诉记者,4日足金999的黄金饰品售价为1238元/克,相比上周售价每克涨了70元左右。尽管店员表示这是跟随国际金价波动,但多位专家认为,新政带来的税负增加将推动黄金首饰价格进一步上涨。

而在深圳的水贝国际珠宝交易中心,价格的传导更为明显。据《中国黄金报》记者探访,水贝交易中心11月4日基础报价为988元/克,与黄金零售品牌价格差距进一步缩小。作为上海黄金交易所会员单位的周大福,其投资金条报价为1120元/克,各首饰金品牌报价在1100元/克-1259元/克之间。

刘旭峰表示,不同规模的黄金零售企业将受到不同程度的影响。头部大型珠宝企业通常是上海黄金交易所的会员单位,拥有更强的品牌溢价、定价权和成本转嫁能力,即使提价,对销量的负面影响也相对可控。相反,中小型黄金商家挑战更为严峻,它们大多非交易所会员,采购成本本就更高,未来将面临更大的价格竞争和合规压力。”刘旭峰表示。

对此,他认为,大型企业可利用其规模优势和产品差异化竞争进一步巩固市场地位,例如推出更多高附加值、强设计感的古法金、文创黄金产品,弱化价格敏感度。对于中小企业,则需要战略转型,深耕细分市场,如专注于个性化定制、区域性市场或特定工艺,避免与巨头直接进行价格竞争。部分企业可能选择与大型机构合作,或被迫退出部分市场。

一般投资者:渠道选择至关重要

在业内人士看来,面对新的税收环境,一般投资者的黄金投资策略也需要相应调整,主要体现在渠道选择上。刘旭峰建议,如果个人消费者计划购买投资金条,应“通过上海黄金交易所的会员单位(如部分银行或大型零售商)购买,其税收成本变化不大,依然接近国际金价。但若通过非会员经销商购买,成本则会上升。”

在传统“炒金条”模式可能因成本上升而降温的背景下,投资资金或将寻找新的出路。景川表示,新政通过税收优惠鼓励投资性黄金交易通过合规交易所进行,引导市场参与者减少对实物黄金的投机行为,促进黄金市场的规范化发展。线上标准化黄金产品通常在交易所内进行交易,享受免征增值税的优惠政策,降低了投资成本。

“随着投资者对线上产品认知度和接受度的提高,预计将有更多资金流入黄金ETF、积存金等线上投资产品,推动其规模扩大和交易活跃度提升。”景川认为,黄金ETF、积存金等线上产品通常具有较低的交易成本和更高的流动性,投资者可以通过证券账户或银行等渠道便捷地进行买卖,无需承担实物黄金的存储、运输和保险等费用。

他进一步指出,金融机构可能会加大线上黄金产品的研发和创新力度,推出更多样化、个性化的投资产品,以满足不同投资者的需求。线上黄金投资产品的竞争将更加激烈,促使金融机构提升服务质量、降低费用,为投资者提供更优质的投资体验。

在全球经济不确定性背景下,黄金成为近两年最受追捧的投资标的。世界黄金协会发布的2025年三季度《全球黄金需求趋势报告》显示,投资者连续第三个季度大举增持实物黄金ETF,持仓再增222吨,全球流入金额达260亿美元。2025年前三个季度,全球黄金ETF总持仓共增加619吨(约合640亿美元)。

编辑:吴郑思

声明:新华财经(中国金融信息网)为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。如有问题,请联系客服:400-6123115

去新华财经APP看全文