【新华财经研报】银行业数据资产估值:难点依然存在,实务稳步展开

新华财经北京4月26日电(分析师杨浩)数据被纳入五大生产要素之一,国家鼓励各类企业积极开展数据要素的价值挖掘,相关会计准则逐步明确,为数据资产估值提供了框架基础和制度保障。2024年2月底,中国银行业协会发布《银行业数据资产估值指南》,从估值对象、估值方法等维度给出了标准指导,为银行业数据要素资产估值提供了重要依据。

目前银行业数据资产估值的瓶颈主要在实践层面,表现为:数据资产属于新型资产,数据资产估值尚处于探索时期,存在数据治理、数据确权、数据估值及实务等维度的难点。分析认为,依托国家政策保障与行业标准共识,可在数据资产的分类分层、数权分置、产品化等方向发力,推进银行业数据资产估值实务的稳步展开。

一、银行业数据资产化重点在估值

银行坐拥海量数据,资产化潜力巨大。一方面,银行机构在我国金融体系中长期居于主导地位,拥有众多用户,伴随着数字化程度的逐年提高,在行内基础数据、服务数据、监管数据,以及引入的外部数据等方面,有着海量积累;另一方面,银行业是典型的数据密集型行业,资产数字化和链路数字化已经相对成熟,客户画像构建、风险防控、效率优化等都需要数据的支撑,数据已成为银行的重要资产构成和核心竞争力所在,银行数据资产化是数据价值的体现。

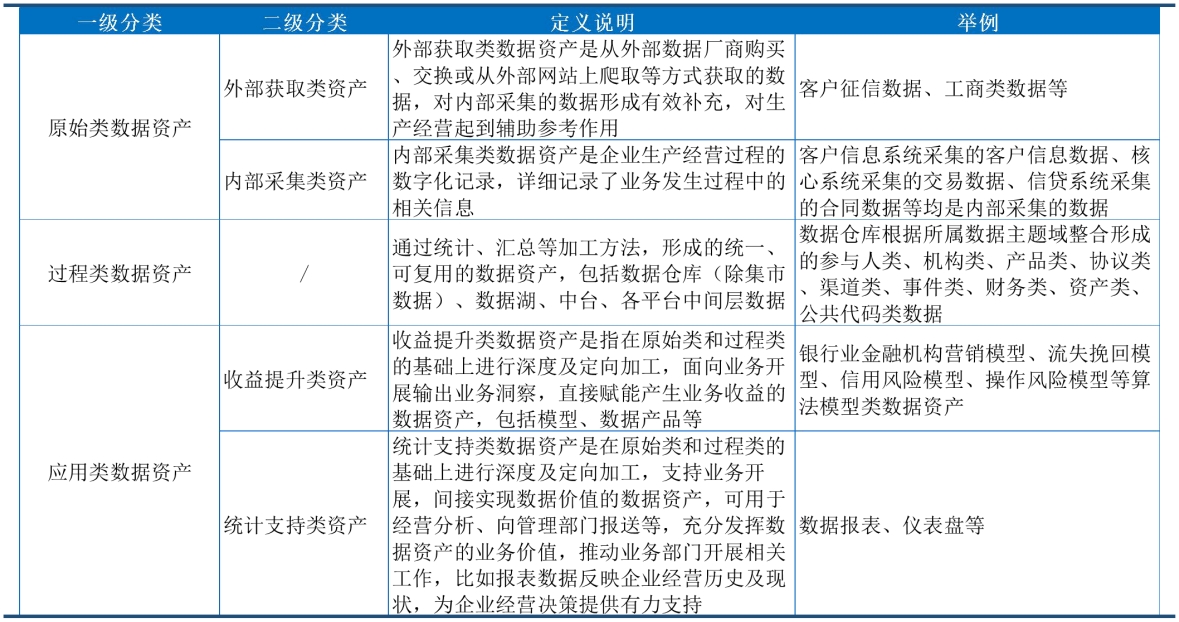

数据资产是能带来经济效益的数据资源。在当前数字化的浪潮下,数据已经成为继土地、劳动力、资本、技术之外的第五大生产要素,“数据就是资源”已成为共识。2021年12月,国务院发布《“十四五”数字经济发展规划》指出,数字经济“以数据资源为关键要素”,肯定数据资源的价值。根据《银行业数据资产估值指南》的定义,银行业数据资产为“银行业金融机构合法拥有或者控制的,能进行货币计量的,为组织带来直接或间接经济利益的可辨认数据资源”,具体又可分为:原始类数据资产、过程类数据资产、应用类数据资产。

图表1:银行业数据资产估值对象分类

来源:《银行业数据资产估值指南》,新华财经

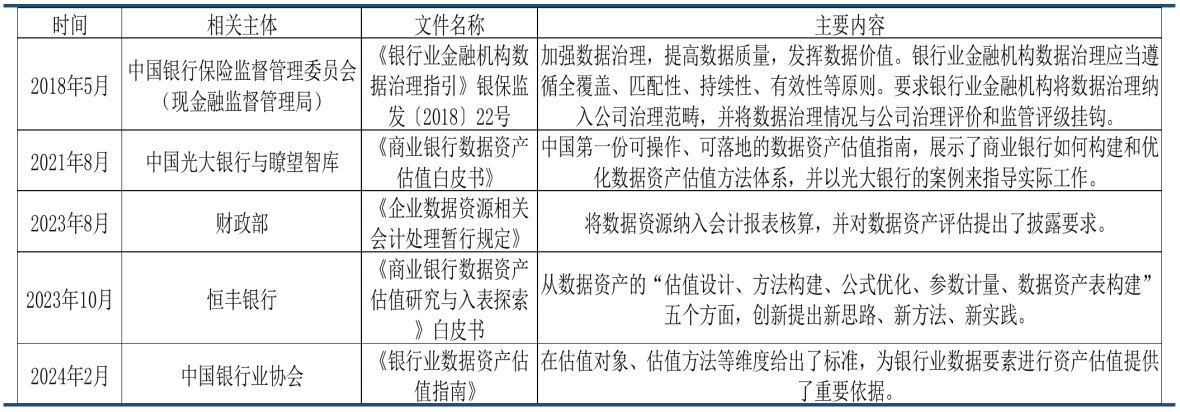

银行数据资产化,关键是要对数据价值进行合理评估,估值是重点。近年来,光大银行等先后发布了《商业银行数据资产估值研究与入表探索》《数据资产估值白皮书》《商业银行数据资产会计核算研究报告》等实践探索成果,为商业银行数据资产估值实操提供了参考。2024年2月,中国银行业协会发布《银行业数据资产估值指南》,针对数据资产估值难点,给出了实践依据。

图表2:银行业数据资产估值相关探索(部分)

来源:新华财经整理

二、存在治理难、确权难、计量难问题

1.数据盘点难、治理难。

数据资源盘点是数据治理的基础,数据治理是数据资产估值的前提。银行数据量巨大,且类型多而杂,涉及部门和主体众多,为数据盘点和数据治理造成了障碍。

盘点难主要表现在:一方面,银行业务体系庞大、用户众多,加之线上化、数字化转型,数据量激增,数据量巨大;另一方面,涉及数据类型多,既有用户资产数据、交易数据,也有行为数据、场景信息等多种数据类型,数据类型复杂。另外,数据的无形性也导致核查困难。

治理难则在于数据治理贯穿于数据产生、使用和销毁的全生命周期,涉及业务、信息技术、归口管理、合规和审计等部门,在统筹协调、标准统一、质量控制等方面存在困难。

2.数据共享、流动特征,导致确权难。

银行业协会发布的《银行业数据资产估值指南》指出,数据可“同一时间为多方使用;内外部多个主体共享使用”,具有无限复制性、共享性特征。数据作为资产,前提是要证明其属于企业拥有或者控制的资源,因此必须进行数据确权,而多方共享导致确权难题。

银行作为数据流转枢纽,除了自身内部运营数据,还有如客户数据、第三方平台数据等外部数据。外部数据通常由多个主体在业务合作过程中平行采集和持有,数据流转路径复杂、共享特征突出。一方面,数据链路上的主体进行数据的权属划分,需要方法和标准的统一;另一方面,外部数据可能涉及数据伦理,关乎个人隐私,在数据安全和保护上需要重视。

3.数据无形、价值易变,导致计量难、实操难。

数据价值难于分割。数据作为“无形”资产,其在很多场景下依存于固定资产或无形资产,如何将数据资产从中区分出来,且避免重复计量,就涉及价值分割。考虑到数据资产类型的差异性和多样性,很难针对个体数据去做准确的划分,也难以做到公允合理。

数据资产受内外部因素影响大,具有价值易变性特征。在数据资产发挥效用的维度,数据本身的样本大小、时效性、应用方法差异等都会影响价值变化,同时数据资产通常需要联合其他要素共同发挥效用,当其他要素变化、应用场景变化,就会导致总体效用变化。综合考量内外部影响因素,针对多样的数据资产特征制定对应的估值计量标准和方法,存在较大难度。

三、以分类分层、数权分置、产品化为突破口

1.分类分层有重点,打通链条建标准。

分类分层有取舍,围绕战略需要做选择。银行数据资源量多类杂,潜力差异较大,需要结合业务和财务的角度,首先做好整体数据的分类分层,其次应结合银行自身发展战略需要,圈定最有经济兑现潜力的数据类别,有针对、有重点围绕关键数据进行高质量数据治理。例如,以零售业务为重点的银行,其数据战略应围绕零售业务制定,梳理零售数据、加强价值挖掘、反哺业务提效;而以金融科技为核心抓手的银行,可能更需要关注科技能力、生态服务、技术赋能等维度的数据治理。

打通链条建标准,兼顾采集、治理、应用需求。数据资产涉及多个流转环节和部分,需要结合战略发展需要,从顶层制度设计、数据治理标准统一、数据需求及应用对接,以及部门协同等维度综合统筹治理。具体包括:设计、搭建体系化的数据治理框架,提供组织架构、管理流程、岗位权责划分等制度保障;明确数据采集、加工标准,统一数据口径,合理选用数据模型,设置数据质量参数,保障数据安全;做好数据需求响应、数据应用对接等入口、接口建设。

2.依托政策和数据平台,做好数权分置、分级、加密。

数据确权的关键在于权责利界定,制度先行是基础。2022年12月,中共中央、国务院发布《关于构建数据基础制度更好发挥数据要素作用的意见》(“数据二十条”),提出推进公共数据、企业数据、个人数据分类分级确权授权,建立数据资源持有权、加工使用权、产品经营权等分置的产权运行机制。“数据二十条”的出台,符合不同主体的数据需求特点,也有利于各方权利的保护和数据价值的挖掘,奠定了数据确权的制度基础。

确权实践层面,2023年7月,“人民链数据确权平台”推出的“数据资源持有权证书”“数据加工使用权证书”“数据产品经营权证书”(三证)正式面向全国发放。人民数据通过“三证”打造全国性数据交易服务平台,可解决数据要素市场数据持有权、使用权、经营权不明晰的问题。至于外部数据涉及的数据安全、数据伦理问题,可采取安全性分级、实施差异化风险管理,同时坚持“数据可用不可见”“数据可算不可识”原则,在数据进入运营环节前进行数据脱敏、匿名化和加密处理,对授权范围和运营设置特定限制。

3.推进数据资产标准化、产品化。

《银行业数据资产估值指南》针对数据资产计量难、估值难,将估值过程明确为:识别估值目的、划分估值对象、选取估值方法、匹配估值指标、确认估值信息、编制估值报告及归档估值信息,对银行数据资产估值处理的标准化提供了流程参照。

通过数据资产的标准化,提高数据资产估值的效率和规范化水平。对于内部形成、使用的数据资产,应针对不同的主要数据类型,探索明确的使用场景、方法、路径,可将其打造成产品,从而拥有稳定可预期的现金流,将大大减轻估值处理和后续入表的难度。对于外部购入、内部使用数据资产,存在明确的市场交易价格,在成本价基础上合理考虑摊销周期和各期摊销额即可。

编辑:杜少军

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。如有问题,请联系客服:400-6123115

去新华财经APP看全文