【金融机构财报解读】保险行业观察:保费微增、边际向好,经营调整成效显著

新华财经北京4月26日电(分析师杨浩)4月17日,新华保险发布2024年一季度保费收入公告。至此,A股5家上市险企2024年一季度保费收入均已公布。统计显示,2024年一季度,5家上市险企累计原保险保费收入合计10664亿元,同比微增0.96%。其中,3月表现相比前两月显著回暖。人身险方面,保费增速3月全面回暖,人保寿险、平安寿险、太保寿险分别实现31.2%、8.8%、4.7%的中高速增长。财险方面,3月保费增速亦较2月改善,呈现稳中向好态势,汽车零售数据强势为重要支撑因素。

一、保费表现:寿险边际回暖、财险延续增长

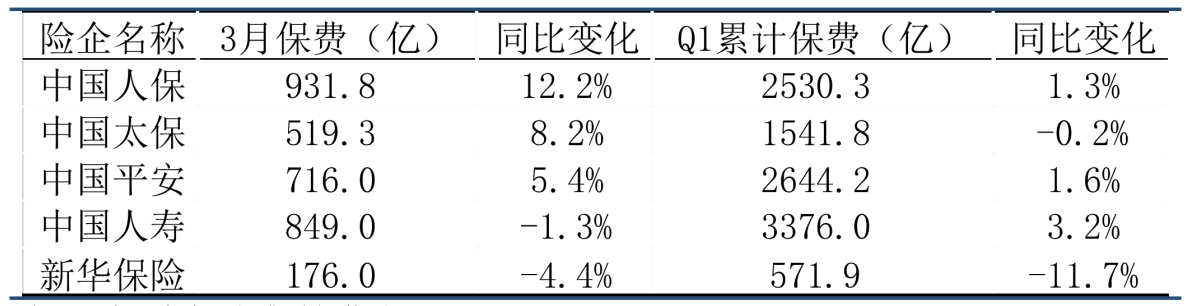

一季度整体保费出现好转迹象。2024年一季度,A股5家上市险企累计原保险保费收入合计10664亿元,同比微增0.96%。其中,中国人寿、中国平安、中国人保保费收入分别同比增长3.2%、1.6%、1.3%;中国太保下滑0.2%;新华保险或因银保渠道保费占比高,受该渠道报行合一影响大,同比大幅下滑11.7%。3月单月来看,尽管各险企保费收入增速仍承压,但伴随渠道调整影响逐步消化、险企修炼内功成效显现,中国人保、中国太保、中国平安保费都实现超5%的较快增长,大幅优于一季度整体表现。

图表1:2024年3月及一季度上市险企原保险保费收入(注:按3月增速由高到低排序)

来源:公司公告,新华财经整理

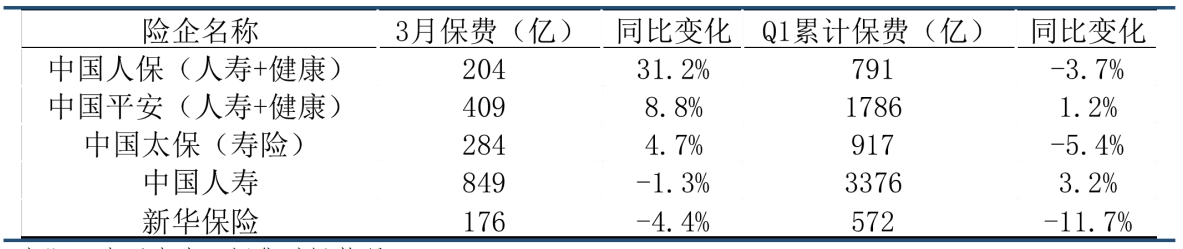

人身险业务方面,一季度表现有分化,边际改善明显。5家险企一季度合计实现人身险保费收入7441亿,同比-0.45%,较2024年前两月降幅收窄1.49个百分点。一季度上市险企人身险累计保费,按金额由大到小排序依次为:中国人寿3376亿(+3.2%)、中国平安1786亿(+1.2%)、中国太保917亿(-5.4%)、中国人保791亿(-3.7%)和新华保险572亿(-11.7%)。其中,中国人寿表现相对出彩,既有银保渠道占比低于同业的因素,也有个险渠道代理人规模企稳、产能提升的贡献。

值得注意的是,3月份人身险保费增速全面回暖,单月同比增速由高到低依次为:中国人保(+31.2%)、中国平安(+8.8%)、中国太保(+4.7%)、中国人寿(-1.3%)、新华保险(-4.4%),除中国人寿外,其他险企保费增速均较2月出现改善。其中,人保寿险因单月趸交同比增长50.4%,以及期交环比提升影响,同比增速高达31.2%,远高于其他险企。

图表2:2024年3月及一季度上市险企人身保费收入(注:按3月增速由高到低排序)

来源:公司公告,新华财经整理

整体来看,渠道调整等因素影响正在逐步消化,经营逐步好转。业内层面,经历2023年监管主导下的下调预定利率、执行银保渠道“报行合一”,造成了2023H1“炒停售”导致的高基数,为2024年保费实现高增长造成了难度,但当前影响正逐步消化。同时,各大险企加快队伍改革,人均产能提升,保费增速有望延续改善态势。外部环境上,银行存款利率下行,居民储蓄型险种需求上升,将支撑保费增速持续好转。潜在的风险点在于,需观察个险渠道报行合一推行进度,若年内执行,则会加剧短期保费增速波动。

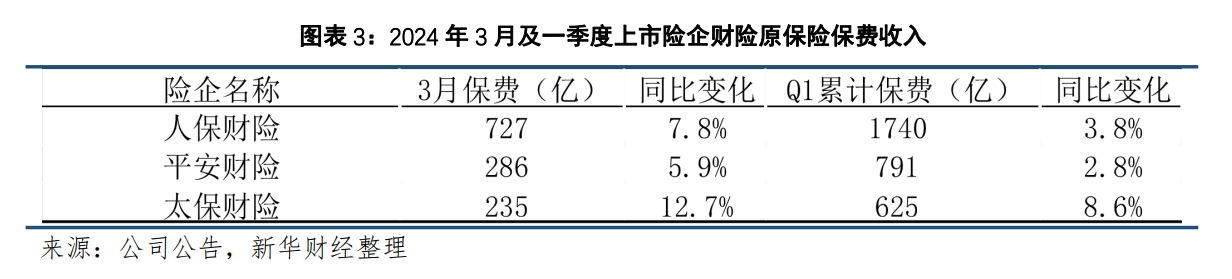

财产险业务方面,3月保费增速较2月改善,呈现稳中向好态势。由于2月春节假期,叠加政策性险种招标节奏影响,2月保费增速较差,3月迎来大幅改善。3月财险保费同比增速排序上,太保财险12.7%、人保财险7.8%、平安财险5.9%,表现均显著优于各自季度均值。一季度,上市险企财险业务总保费收入3155亿元,同比增长4.4%,各险企同比增速由高到低依次为:太保财险(8.6%)、人保财险(3.8%)、平安财险(2.8%),皆延续增长态势。

车险作为财险第一大险种,春节之后,汽车零售数据强势,带动车险保费回暖。根据乘联会数据,3月狭义乘用车市场零售同比+6.0%,环比+52.8%,增速环比大反弹。当前国内新车销量表现较好,尤其是新能源车车型高增长,考虑到同等级别新能源车保费普遍高于燃油车,为车险保费提供了增量。

二、经营分析:险企调整配置与假设,加快提质增效步伐

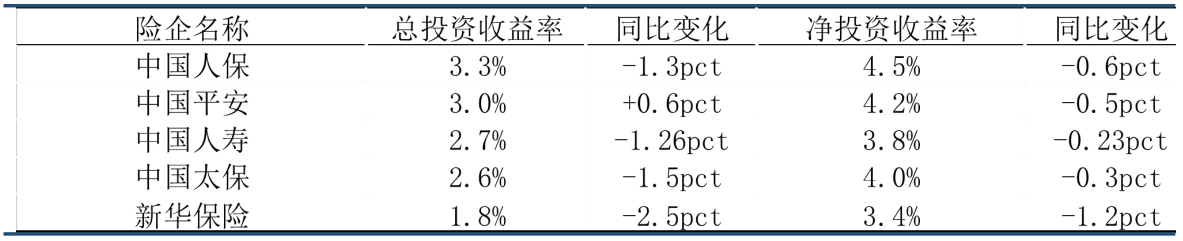

2023年,在会计准则调整叠加资本市场波动等背景下,各险企净利润、投资收益率多下滑。总体来看,新金融工具准则调整导致大量权益资产被指定为FVTPL(以公允价值计量且其变动计入当期损益的金融资产)计量,公允价值变动计入利润表,加剧了收益波动。因此,在2023年权益市场不景气背景下,拖累了险企收益率表现。总投资收益率方面,各险企多下滑,其中新华保险下滑幅度最大;净投资收益方面,各险企皆同比走低,中国人寿降幅较小。

图表4:2023年度上市险企收益率表现(注:按总投资收益率由高到低排序)

来源:公司公告,新华财经整理

险企为减少公允变动对净利润的冲击,纷纷调整资产配置结构。在当前利率下行、权益市场不景气背景下,相比追逐高资产收益率,险企更倾向于熨平利润波动,实现收益的平稳释放。各险企一方面增配债券类资产,中国人寿、中国太保、新华保险债券类资产占比分别提升4.74、8.7和8.8个百分点;另一方面,压降权益类资产,2023年中国太保的股票、基金类资产占比下降0.6、0.2个百分点,中国人寿股票类资产占比下降1.39个百分点。

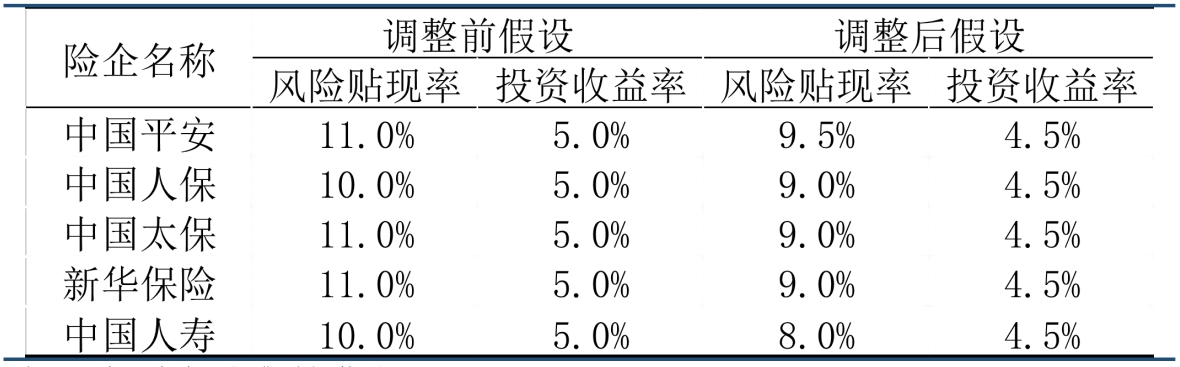

为应对实际投资收益率下行的趋势,险企主动下调内含价值假设相关利率,以更好反映现实利率环境。寿险是长期负债经营,成本前置特点显著,而会计上利润确认滞后且波动较大,较难衡量险企价值,因此寿险公司通常以内含价值(EV)和新业务价值(NBV)作为衡量公司价值和盈利能力的重要指标。其中,内含价值反映的是保险公司过去和当前的财务状况,而新业务价值则预示着保险公司的未来发展和增长潜力。内含价值和新业务价值的计算都是建立在一系列经济假设之上的,其中最关键的便是投资收益率假设和风险贴现率假设。2023年,五大上市险企皆调整了自身两项假设的数值。

图表5:上市险企下调收益率、风险贴现率假设(注:按调整后风险贴现率由高到低排序)

来源:公司公告,新华财经整理

2023年险企修炼内功成效明显,新业务价值(NBV)表现出色。新业务价值(NBV),是每年销售的新保单在销售之初将未来价值贴现到今天的价值,是寿险行业衡量新保单价值的重要评价指标。各险企2023年度NBV表现非常出色,按增速由高到低来看:(1)中国人保人身险业务NBV为64.9亿元,同比+105.4%;其中,追溯调整后人保寿险、人保健康NBV分别为36.6亿元、28.3亿元,同比增长+69.6%、+183%;渠道维度,人身险银保和个险渠道NBV分别增长347%和63%。(2)新华保险原可比口径下,NBV新业务价值为39.99亿元,同比增长65.1%。(3)中国平安可比口径下,2023年公司实现寿险NBV为392.62亿,同比+36.2%。(4)中国太保剔除调整因素,可比口径下公司产能提升推动寿险新业务价值(NBV)同比增长31%。(5)中国人寿重述可比口径下,公司一年新业务价值继续引领行业,实现368.60亿元,同比增长11.9%;原假设可比口径下,增长14.0%。

行业提质增效,代理人队伍缩编,队伍产能提升。根据《每日经济新闻》统计数据,2023年中国人寿、平安人寿、太平人寿、太保寿险、新华保险、人保寿险六大寿险公司代理人规模合计166万人,同比下降19%。其中,太平人寿、平安人寿分别减员15.64万人、9.8万人,代理人数量下降最多。同时,人均产能绩效却在提升,提升幅度由高到低分别为:(1)新华保险个险代理人规模人力15.5万人,2023年月均人均综合产能6293.7元,同比增长94.4%;(2)中国太保推进寿险“长航”转型,2023年末保险营销员为19.9万,同比-17.4%,但全年核心人力月人均首年规模保费和月人均首年佣金收入分别同比+26.6%、+46.3%;(3)中国平安个险代理人数量为34.7万,同比-22.0%,但月均收入9813元,同比+39.2%;(4)中国人寿推动“八大工程”转型策略,个险总人力63.4万,同比-5.1%,月人均首年期交保费同比提升28.6%。

编辑:杜少军

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。如有问题,请联系客服:400-6123115

去新华财经APP看全文